GWG Grenze 2025: aktuelle Regelungen und Gesetze

Die GWG-Grenze 2025 beträgt nach wie vor 800 Euro netto. Anschaffungskosten bis zu diesem Betrag können gemäß § 6 Abs. 2 EStG sofort abgeschrieben werden, wodurch Unternehmen und Selbstständige steuerliche Vorteile erhalten. Alternativ bietet die Poolabschreibung nach § 6 Abs. 2a EStG steuerliche Vorteile für Wirtschaftsgüter mit Anschaffungskosten zwischen 250 und 1.000 Euro.

Das Abschreiben von geringwertigen Wirtschaftsgütern kann schnell kompliziert und unübersichtlich werden. Mit belegFuchs ist das Abschreiben von GWG ein Kinderspiel. Probieren Sie es aus!

GWG Grenze 2025 im Überblick

In Deutschland gilt auch für 2025 eine GWG-Grenze von 800 Euro netto. Das bedeutet, dass Anschaffungen in Höhe von maximal 800 Euro netto in vielen Fällen sofort und in vollem Umfang als Betriebsausgabe abgesetzt werden dürfen. Dieser Wert sorgt dafür, dass Unternehmer und Freiberufler wirtschaftliche Güter des täglichen Bedarfs, wie beispielsweise kleine technische Geräte oder Büroeinrichtung, direkt in der Steuererklärung ansetzen können. Eine mehrjährige Abschreibung entfällt somit bei Produkten unterhalb dieser Grenze. Viele Steuerpflichtige greifen deshalb gezielt auf günstigere Varianten ihrer Anschaffungen zurück, um die Vorteile der Sofortabschreibung zu nutzen und das Firmenbudget zu entlasten.

Vor dem Kauf sollten jedoch der konkrete Netto-Kaufpreis und die möglichen Folgekosten beachtet werden. Es empfiehlt sich, Belege klar zu dokumentieren und das Güterverzeichnis ordentlich zu führen, da nur so eventuelle Nachfragen des Finanzamts problemlos beantwortet werden können. Der positive Effekt der GWG-Grenze 2025 auf die Steuerlast zeigt sich besonders in Unternehmen, die öfter kleine Investitionen tätigen und dadurch Kosten steuerlich zügig geltend machen. Es ist ratsam, im Voraus eine Prognose zu erstellen, wie hoch das Gesamtvolumen der Anschaffungen im Jahr sein könnte. Nur so lässt sich planen, inwieweit einzelne Posten direkt als GWG behandelt werden können oder ob eine andere Abschreibungsart in Betracht kommt.

Worauf Sie bei Ihren Investitionen achten müssen

Damit die GWG Grenze 2025 überhaupt ausschöpfbar ist, sollten die Kosten jedes Artikels sauber aufgeschlüsselt werden. Transport- und Montagekosten zählen oftmals in die Gesamtsumme hinein und müssen sorgfältig kalkuliert werden. Wenn ein Unternehmen Kleinunternehmerstatus hat und keine Vorsteuer ziehen kann, ist beim Kaufpreis anders zu rechnen, da manchmal der Bruttobetrag als Basis dient. Interessenten informieren sich daher häufig im Vorfeld, ob die ausgewählte Ware allein, also ohne Fremdgeräte, voll einsatzfähig ist. Andernfalls würde der Artikel die Voraussetzung für eine eigenständige Nutzung nicht erfüllen und möglicherweise nicht als GWG gelten.

Sobald die Grenze von 800 Euro erreicht ist, ist Fingerspitzengefühl gefragt. Manche Investitionen lassen sich technisch aufteilen, wenn mehrere in sich autarke Geräte erworben werden. In anderen Fällen lohnt sich eine Verlagerung der Einkäufe, falls ein höheres Budget für ein einzelnes Gerät benötigt wird. Die steuerliche Sofortabschreibung ermöglicht eine unmittelbare Kostenberücksichtigung und entlastet Ihr Jahresergebnis. Allerdings sollten Sie nicht ausschließlich nach steuerlichen Gesichtspunkten agieren, sondern auch die betriebliche Effizienz im Auge behalten. Eine laufende Abstimmung mit dem Steuerbüro verhindert spätere Überraschungen und sorgt für eine durchgehende Revisionssicherheit Ihrer Dokumentation.

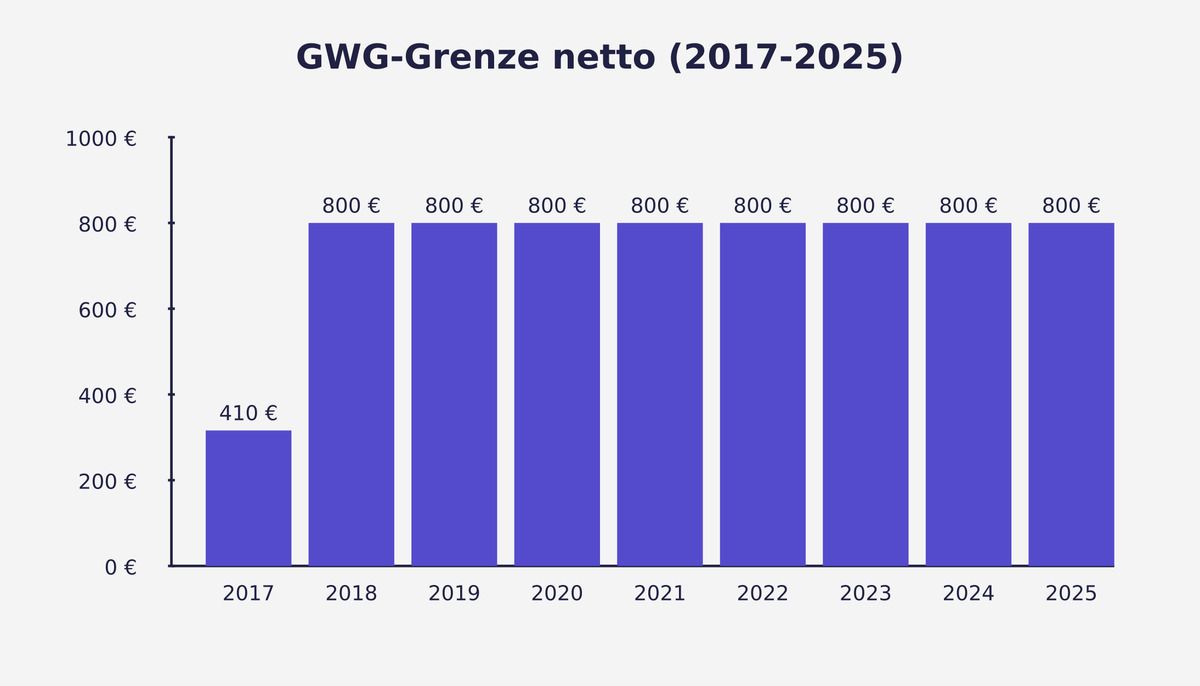

GWG-Grenzen seit 2017 im Vergleich

Seit 2018 hat sich die GWG-Grenze nicht mehr verändert und liegt konstant bei 800 Euro netto. Dieser Wert ermöglicht es Unternehmen, viele Anschaffungen direkt abzuschreiben und so die Steuerlast zu reduzieren. Die folgende Tabelle zeigt die Entwicklung der GWG-Grenze seit 2017:

| Jahr | GWG-Grenze netto |

|---|---|

| 2017 | 410 € |

| 2018 | 800 € |

| 2019 | 800 € |

| 2020 | 800 € |

| 2021 | 800 € |

| 2022 | 800 € |

| 2023 | 800 € |

| 2024 | 800 € |

| 2025 | 800 € |

Diese Auflistung zeigt, wie sich die Werte in den vergangenen Jahren verändert haben. Bis 2017 lag die Schwelle noch bei 410 Euro netto, was für viele Investitionen eine mehrjährige Abschreibung bedeutete. Erst ab 2018 wurde die Grenze auf 800 Euro netto angehoben und hat sich seither nicht mehr geändert. Wer in den letzten Jahren Betriebsausgaben plant oder rückwirkend betrachtet, kann mit diesem Überblick schnell einschätzen, wann bestimmte Anschaffungen vollständig als Sofortabschreibung nutzbar waren oder sind.

belegFuchs unterstützt Sie bei der Erstellung von Rechnungen, Angeboten & Mahnungen, beim Erfassen der Belege, bei der Kundenverwaltung und vieles mehr.

Bei der Betrachtung des historischen Verlaufs fällt auf, dass durch die Anhebung von 410 Euro auf 800 Euro eine spürbare Vereinfachung in der Buchhaltung erreicht wurde. Einmalige Kosten, etwa für Computer, Drucker, Bürostühle oder sonstige Arbeitsmittel, konnten so in einem Schritt von der Steuer abgesetzt werden. Auch steuerlich ist eine höhere GWG-Grenze häufig von Vorteil, da der Verwaltungsaufwand für geringwertige Wirtschaftsgüter sinkt. Wer Inventar für das eigene Unternehmen beschaffen möchte, profitiert von der gleichbleibenden Grenze von 800 Euro netto in 2023, 2024 und 2025.

Poolabschreibung, Gewinnglättung und Steuerreduktion

Die Poolabschreibung fasst mehrere geringwertige Wirtschaftsgüter in einem Sammelposten zusammen, der dann über mehrere Jahre verteilt linear abgeschrieben wird. Bei dieser Variante spielt es keine Rolle, wie hoch die individuelle Nutzungsdauer der einzelnen Gegenstände ist. Alles, was in dem jeweiligen Jahr angeschafft und in den Sammelposten integriert wird, muss gleichbehandelt werden. Die Poolabschreibung ermöglicht in der Regel eine gleichmäßige Gewinnverteilung und hilft dabei, größere Schwankungen des steuerlichen Ergebnisses zu vermeiden. Für einige Unternehmen ist diese Gewinnglättung ein willkommenes Mittel, um die Steuerbelastung besser zu verteilen.

Viele Betriebe mit stabiler Investitionsstrategie stufen die Poolabschreibung jedoch als weniger attraktiv ein, weil der sofortige Steuervorteil reduziert wird. Diese Entscheidung ist immer individuell zu treffen, denn bei höheren Anschaffungskosten jenseits der GWG Grenze 2025 kann der Sammelposten eine gute Lösung sein. Darüber hinaus erweist sich die Poolabschreibung auch als sinnvoll, wenn die betriebliche Nutzungsdauer einiger Geräte sehr lang ist und es ansonsten zu komplexen AfA-Berechnungen käme. Ein strukturierter Blick auf den betrieblichen Investitionsbedarf ist zu empfehlen, um die ideale Abschreibungsart zu wählen. Je nach Finanzlage kann es sinnvoll sein, den Gewinn in einem Jahr stärker zu senken oder gleichmäßig über mehrere Jahre zu verteilen.

So optimieren Sie Ihre Steuerlast langfristig

Bei der langfristigen Steuerplanung ist es ratsam, die Wahl zwischen Sofortabschreibung und Poolabschreibung bewusst zu treffen. Wenn das Ziel eine deutliche Steuerreduktion im laufenden Jahr ist, kommt oft die Sofortabschreibung in Frage. Soll hingegen der Gewinn über Jahre hinweg geebnet werden, kann die Poolabschreibung reizvoll sein. Entscheidend ist, den Gesamtwert aller betroffenen Anschaffungen in einem bestimmten Steuerjahr einzuschätzen. Sollte die Summe der Kosten umfangreich ausfallen, lassen sich durch einen Sammelposten manchmal zu hohe Einmalabschreibungen vermeiden.

Auch die Abgrenzung zum Investitionsabzugsbetrag bietet Spielraum. Wer plant, teurere Wirtschaftsgüter in naher Zukunft anzuschaffen, sollte gegebenenfalls ein Investitionsabzugsbetragskonto in Betracht ziehen. Eine rechtzeitige Abschätzung hilft, ohne unnötige Bürokratie die bestmöglichen Steuervorteile zu nutzen. Häufig sind es kleine Details, die für spürbare Einsparungen sorgen. Deshalb ist eine Abstimmung mit einer kompetenten Beratung sinnvoll, insbesondere wenn mehrere GWG im Grenzbereich zwischen 250 und 800 Euro netto pro Jahr benötigt werden. Wer regelmäßig alle steuerlichen Optionen prüft, sichert sich eine nachhaltige Steueroptimierung.

GWG Grenze 2023 und GWG Grenze 2024 im Vergleich

Bis einschließlich 2024 liegt die GWG-Grenze bei 800 Euro netto und bleibt somit konstant. Das bedeutet, dass Unternehmen nicht jedes Jahr mit neuen Grenzbeträgen jonglieren müssen, sondern Planungssicherheit haben, wenn sie die Beschaffung kleinerer Gegenstände für den betrieblichen Bereich vornehmen. Sowohl die GWG Grenze 2023 als auch die GWG Grenze 2024 stellen somit dieselbe Obergrenze dar und ermöglichen denselben Steuervorteil. Wer in diesen Jahren Anschaffungen unter diesem Wert tätigt, kann sie ebenfalls direkt abschreiben und so die Steuerlast mindern.

Die Kontinuität bei diesen Beträgen hat den Vorteil, dass sich in der Buchhaltung eingespielte Prozesse kaum ändern. Vor allem kleinere Unternehmen und Gründer profitieren von der Aktualität und Stabilität der Grenzwerte. Trotzdem ist es ratsam, sich regelmäßig auf dem Laufenden zu halten, falls sich Gesetzesänderungen ankündigen oder zusätzliche Vorgaben zur Aufteilung in Sammelposten und Sofortabschreibung hinzukommen. Eine vorausschauende Planung bleibt also das A und O. Wer Anschaffungen für 2023, 2024 und 2025 zeitlich abstimmt, kann unter Umständen dafür sorgen, dass jedes einzelne Jahr steuerlich günstiger abschließt.

Steuerliche Sofortabschreibung richtig nutzen

Die Sofortabschreibung ist für viele Betriebe eine willkommene Möglichkeit, betriebsnotwendige Investitionen unkompliziert und kostenwirksam zu behandeln. Wird eine Anschaffung gemäß der GWG-Grenze von 800 Euro netto klassifiziert, kann sie direkt in der Gewinn- und Verlustrechnung auftauchen und so das steuerbare Einkommen reduzieren. Damit werden nicht nur die Abläufe überschaubarer, sondern es ergibt sich bei geschickter Planung oft ein zusätzlicher Liquiditätsvorteil. Wer zum richtigen Zeitpunkt kauft, hat die Gewissheit, dass sich entsprechende Ausgaben schnell in der Steuerlast niederschlagen.

Wichtig ist ein ordnungsgemäßer Beleg- und Nachweisprozess. Alle Kostenpositionen müssen sauber dokumentiert werden, da das Finanzamt im Zweifelsfall Einsicht verlangt. Auch sollten Anschaffungen nicht aufgeteilt werden, um die GWG-Grenzen künstlich zu nutzen, falls es sich um technisch oder rechtlich zusammengehörige Wirtschaftsgüter handelt. Wer unsicher ist, ob ein Wirtschaftsgut einzeln abzuschreiben ist oder in einem Sammelposten zu erfassen wäre, tut gut daran, sich steuerlichen Rat zu holen. So lassen sich Nachzahlungen oder Rückfragen vermeiden, während man zugleich alle Vorzüge einer GWG-Sofortabschreibung ausschöpft.