sevDesk Erfahrungsbericht: Problem mit Reverse-Charge

Reverse-Charge-Rechnungen sind ein bedeutendes Thema in der Buchhaltung, das von sevDesk offenbar nicht ausreichend berücksichtigt wird. Hier zeigen wir auf, warum dies problematisch ist.

Reverse-Charge-Rechnungen: Eine Erklärung

Reverse-Charge-Rechnungen sind ein spezielles Konzept in der Buchhaltung, üblicherweise bei internationalen Geschäften angewendet. Dabei übernimmt der Rechnungsempfänger die Verantwortung für die Umsatzsteuerzahlung, anstatt des Rechnungsstellers. Dies ermöglicht es dem Rechnungssteller, keine Umsatzsteuer zu berechnen, während der Empfänger diese in seinem Land entrichtet.

Anwendungsbereiche von Reverse-Charge-Rechnungen

Typischerweise kommen Reverse-Charge-Rechnungen bei grenzüberschreitenden Transaktionen zum Einsatz, sowohl innerhalb der EU als auch bei Geschäften mit Drittländern.

Beispiele

- Ein deutscher Unternehmer verkauft an einen französischen Unternehmer. Die Rechnung enthält keine Umsatzsteuer, da diese vom französischen Empfänger in Frankreich abgeführt wird.

- Ein deutscher Unternehmer schaltet Werbung über Google Ads mit Sitz in Irland. Die Umsatzsteuer wird vom deutschen Unternehmer in Deutschland entrichtet.

sevDesk und Reverse-Charge-Rechnungen

sevDesk ist eine beliebte Buchhaltungssoftware, jedoch scheitert sie beim korrekten Erfassen von Reverse-Charge-Rechnungen. Die Software bietet keine direkte Unterstützung für diese spezielle Art von Rechnungen. Dies stellt ein Problem dar, da Reverse-Charge-Rechnungen heutzutage für viele Unternehmen relevant sind.

Um eine Reverse-Charge-Rechnung in sevDesk zu erfassen, muss der Nutzer manuell eine Umsatzsteuerregel erstellen. Dies ist nicht nur umständlich und zeitaufwendig, sondern birgt auch das Risiko von Fehlern, die zu Buchhaltungsproblemen und möglichen Steuernachzahlungen führen können.

Praxisbeispiel

Ein deutscher Unternehmer erhält eine Rechnung von Google Ads ohne Umsatzsteuer, da Google in Irland ansässig ist. Wie erfasst er diese Rechnung in sevDesk?

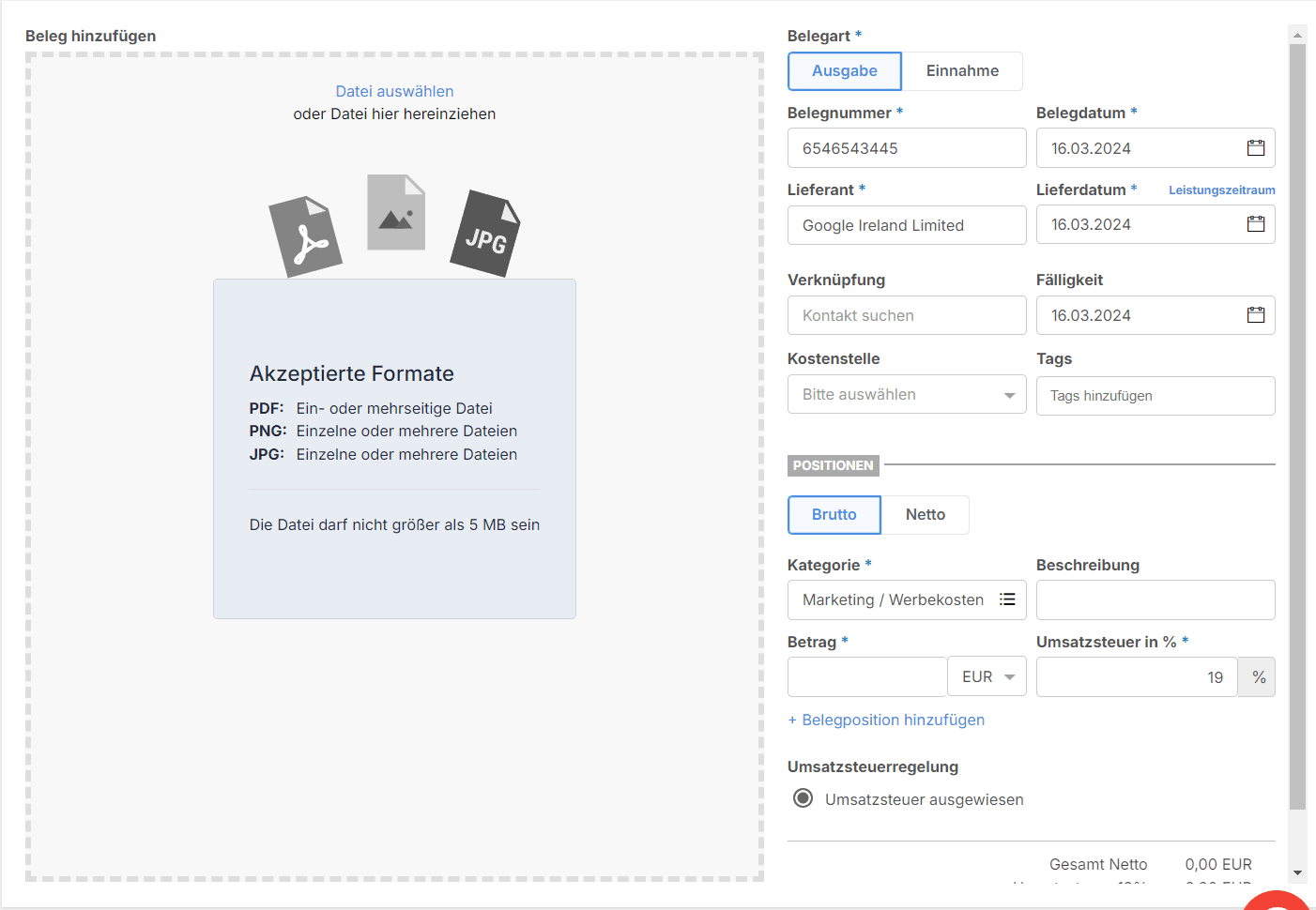

Ein Screenshot der sevDesk Belegerfassung.

Ein Screenshot der sevDesk Belegerfassung.

In der Belegerfassung von sevDesk gibt es lediglich die Option Umsatzsteuer ausgewiesen.

Das Erstellen einer Umsatzsteuerregel für Reverse-Charge-Rechnungen in sevDesk ist möglich, jedoch umständlich und riskant, insbesondere für Nutzer ohne Buchhaltungserfahrung.

Vergleich mit belegFuchs

belegFuchs ist eine SevDesk Alternative, die sich auf die Bedürfnisse von kleinen und mittelständischen Unternehmen konzentriert. Im Gegensatz zu sevDesk unterstützt belegFuchs Reverse-Charge-Rechnungen von Haus aus, ohne manuelle Umsatzsteuerregeln. Dies macht den Prozess einfacher und sicherer.

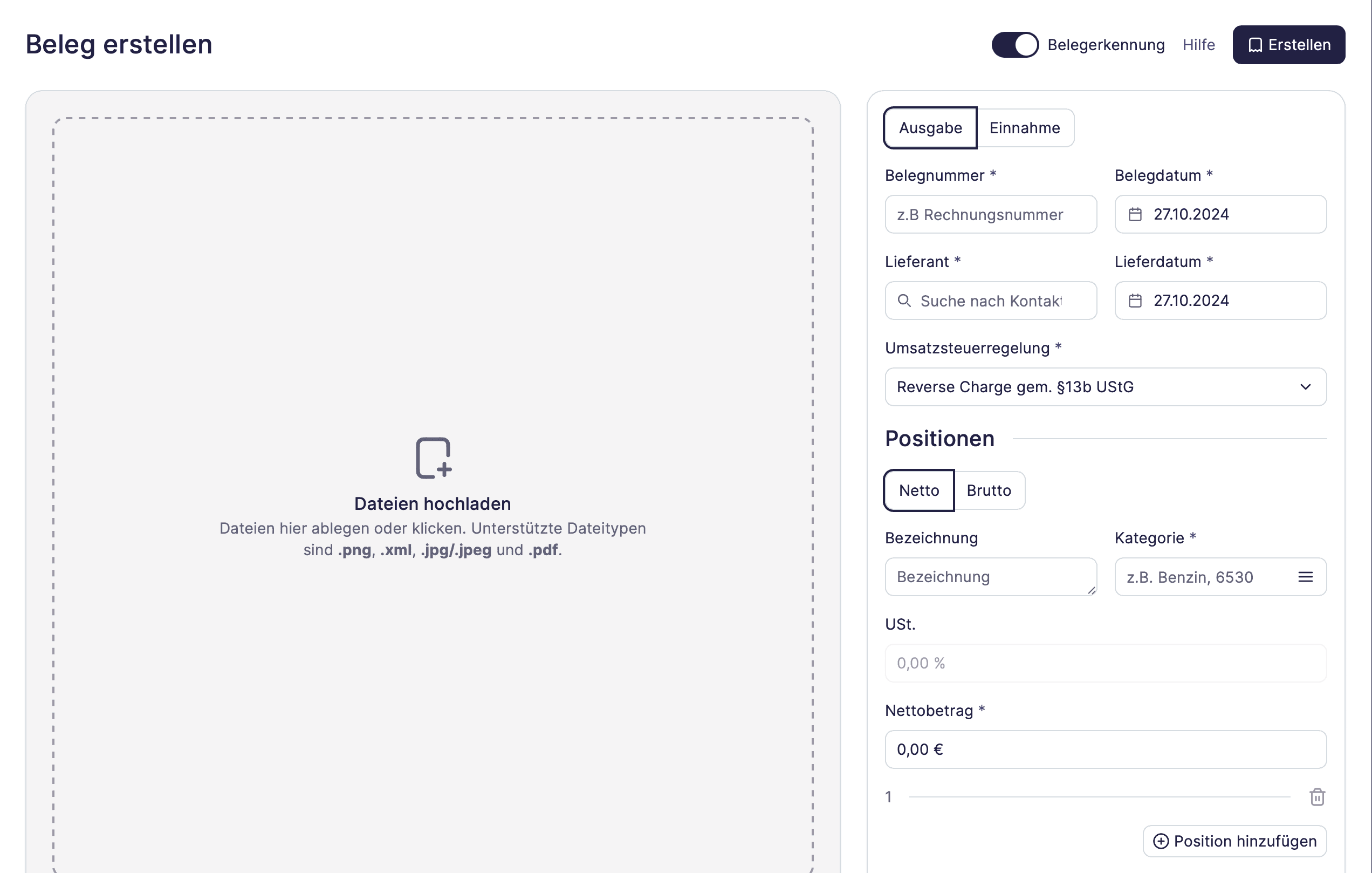

Um eine Reverse-Charge-Rechnung in belegFuchs zu erfassen, wählt der Nutzer einfach die Umsatzsteuerregel Reverse Charge.

Ein Screenshot der belegFuchs Belegerfassung.

Ein Screenshot der belegFuchs Belegerfassung.

Das Ziel einer Buchhaltungssoftware ist es, dem Nutzer Arbeit abzunehmen, was bei sevDesk leider nicht immer der Fall ist.

belegFuchs unterstützt Sie bei der Erstellung von Rechnungen, Angeboten & Mahnungen, beim Erfassen der Belege, bei der Kundenverwaltung und vieles mehr.

Fazit

Reverse-Charge-Rechnungen sind ein wesentlicher Bestandteil der Buchhaltung für viele Unternehmen. sevDesk hat jedoch Schwierigkeiten bei der korrekten Erfassung dieser Art von Rechnungen. Dieser Prozess in sevDesk ist umständlich, zeitaufwendig und fehleranfällig.

Die beste sevdesk Alternative ist belegFuchs, die das Reverse-Charge-Rechnungen direkt unterstützt und den Nutzern damit Arbeit erspart.